|

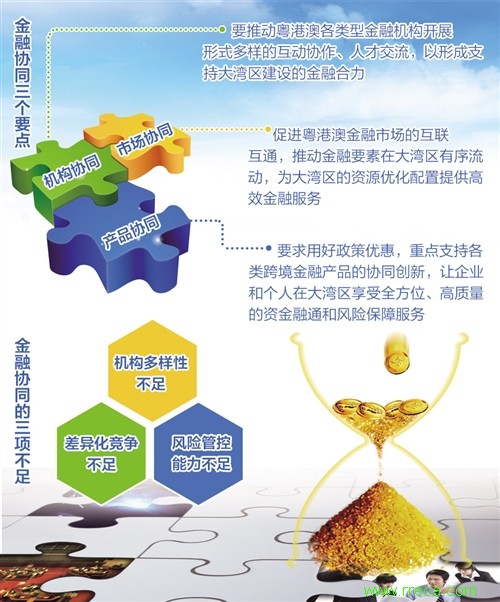

建设粤港澳大湾区过程中,匹配合适的金融服务体系至关重要。为此,需要做到三个协同,即机构协同、市场协同、产品协同。同时,补齐三项不足,即机构多样性不足、差异化竞争不足、风险管控能力不足。在此基础上,探索将发展绿色金融作为粤港澳金融协同发展的新路径

在粤港澳大湾区的建设过程中,如何为其“量身定做”一套精准匹配的金融服务体系?据经济日报记者了解,这一问题不仅受到各方高度关注,还将成为大湾区建设下一步的发力重点,而这其中的关键在于,如何推进“金融协同”。

“如果说‘金融’是《粤港澳大湾区发展规划纲要》中的关键词之一,那么‘协同’则是金融里的关键词。”广东银保监局副巡视员李兵说。那么,粤港澳大湾区“金融协同”的要点是什么?在推进的过程中将面临哪些挑战?如何解决?

金融协同怎么做

《粤港澳大湾区发展规划纲要》中明确提出,加快发展现代服务业,有序推进金融市场互联互通。“推进粤港澳大湾区‘金融协同’有3个要点,即机构协同、市场协同、产品协同。”李兵说。

具体来看,所谓机构协同,是指要推动粤港澳各类型金融机构开展形式多样的互动协作、人才交流,以形成支持大湾区建设的金融合力。

市场协同是指促进粤港澳金融市场的互联互通,推动金融要素在大湾区有序流动,为大湾区的资源优化配置提供高效金融服务。

产品协同则要求,用好CEPA(《内地与港澳关于建立更紧密经贸关系的安排》)、自贸区等政策优惠,重点支持各类跨境金融产品的协同创新,让企业和个人在大湾区享受全方位、高质量的资金融通和风险保障服务。

“为了更好抓住金融协同机遇,接下来,商业银行应着力扮演好‘互联互通的搭桥人’角色。”中国银行广东省分行行长李瑞强说,“互联互通”既涉及交通、通信、能源等基础设施建设,也涵盖了金融、民生等方面,是粤港澳大湾区建设的基础性工程。

其中,各家商业银行可充分发挥自身的国际化经营专业优势,打通境内、境外两个市场,灵活运用两个市场、两种资源来满足企业、个人客户的需求,为其节约资金成本,为大湾区内的人流、物流、资金流、信息流互联互通提供支持。

“下一步,监管层将在跨境人民币资金拆借、债券发行、理财产品交叉代理销售、保险理赔服务等领域,建立与港澳对接的市场规则,促进资金和产品互通。”李兵说,同时,将加强监管协同,探索沙盒监管,推动银行保险机构协同,联合建设重大金融平台、重要金融市场,推动大湾区建设再上新台阶。

协同之路非坦途

然而,多位业内人士也表示,“金融协同”之路并非坦途,目前仍有3项不足待弥补,具体可从“走出去”金融机构、“走进来”金融机构两方面分析。

“对于‘走出去’的金融机构来说,主要面临两大不足,一是机构多样性不足,且业务范围局限性较大、同质化程度较高;二是风险管控能力仍有待提升。”亚洲金融合作协会相关负责人说。

由亚洲金融智库编写的《粤港澳大湾区金融发展报告(2018)》显示,近年来,虽然中资银行在香港的业务规模日益扩大,但其主要贡献来自国有大型商业银行。数据显示,截至2017年12月末,中银国际、工银亚洲、建银亚洲3家中资在港持牌银行的总资产占香港银行业总资产的17.5%,占内地银行在香港总资产的一半以上。

同时,在港中资券商的同质化经营现象较严重,目前仍过度依赖传统的投资业务、信用业务,较大程度上阻碍了自身的国际化发展之路。

除了机构多样性不足、业务同质化严重,风险管控能力不足也是“金融协同”推进过程中的“拦路虎”。

亚洲金融合作协会相关负责人表示,由于人民币利率、汇率的市场化程度不断提高,金融市场更容易产生价格波动,而跨境人民币资金的流动频率变化也会传导甚至放大市场风险。目前,在港澳展业的部分内地金融机构并不熟悉新型跨境人民币产品,缺乏在新市场环境下开展投资交易的相关经验,风险控制意识和水平尤需提高。

相较之下,对于“走进来”的金融机构来说,其面临的主要不足是在内地布局较晚,与内地的中资机构没有形成差异化竞争,自身定位较模糊。

目前,在粤的港澳金融机构以香港银行类机构为主,证券、保险等机构仍处在起步阶段。“以证券行业为例,港澳金融机构在粤开展业务可以通过两种形式,一是在粤设立代表机构,二是设立合资证券公司。从现状看,港澳金融机构多以设立代表处为主,合资证券公司仍处于起步阶段。”上述负责人说。

他认为,作为后来者,港澳金融机构亟需解决以下问题,即怎样结合其港资与澳资背景,把握大湾区机遇,在内地的银行业、证券业本已竞争激烈的情况下,发掘自己的差异化竞争优势,进而实现优势互补、协同发展。

绿色金融成亮点

如何弥补以上不足?推进粤港澳大湾区“金融协同”的有效路径又是什么?多位业内人士表示,当下,发展绿色金融或将为粤港澳金融协同发展提供新路径。

“接下来,推动金融协同可从4方面入手,一是发挥港资银行的跨境业务经验,推动三地银行机构协同发展;二是借助澳门葡语系优势,促进粤金融机构拓展国际业务;三是挖掘金融科技潜力,促进三地金融机构之间开展信息共享;四是大力发展特色金融产业,尤其是绿色金融。”亚洲金融合作协会相关负责人说。

当前,粤港澳大湾区已具备发展绿色金融的基础。其中,深圳排放权交易所已于2010年9月份成立,广州碳排放权交易所已于2012年9月份正式挂牌成立;香港已在2018年至2019年度的财政预算中规划了发展“绿色债券”的蓝图。

业内人士表示,接下来,需要重点解决绿色金融产品单一问题,在此过程中提高各金融机构的融合度。

从何处着手?《粤港澳大湾区发展规划纲要》中已明确提出,将支持香港打造大湾区绿色金融中心,建设国际认可的绿色债券认证机构;支持广州建设绿色金融改革创新试验区,研究设立以碳排放为首个品种的创新型期货交易所;支持澳门发展租赁等特色金融业务,探索与邻近地区错位发展,研究在澳门建立以人民币计价结算的证券市场、绿色金融平台、中葡金融服务平台。

“中行广东省分行将积极支持广州‘绿色金融改革创新试验区’内的绿色企业发债项目,并在债券规模、发行期限等条件上适当予以放宽。”李瑞强说,今年一季度,中行广东省分行作为主承销商之一已发行20亿元绿色金融债券,募集资金全部用于绿色产业项目,为优质合规的绿色产业项目提供资金支持。

李瑞强表示,在绿色基金方面,中行广东省分行将出资参与广州“绿色金融改革创新试验区”内的政府及大型企业发起的产业基金、并购基金等,并根据增信措施适当放宽投资杠杆和投资期限等要求。

文章来源:经济日报

|